2022-09-27

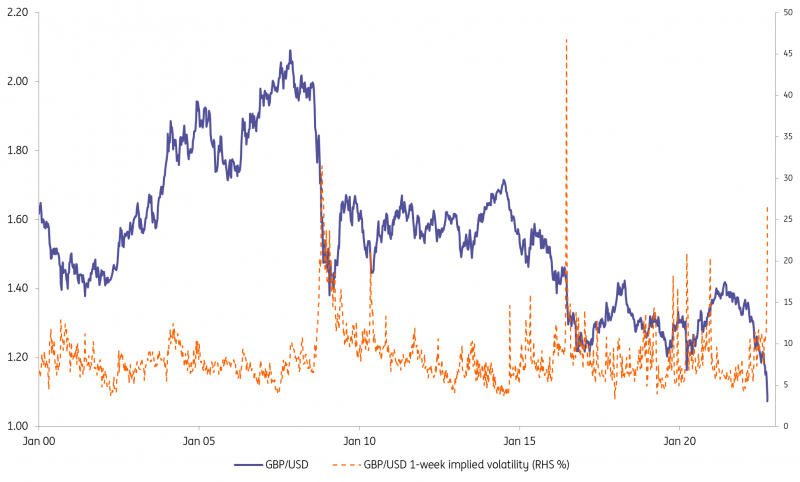

在不到两个月的时间裡,英镑在贸易加权基础上下跌了近10%。对于一种主要储备货币来说,这是一大笔钱。英镑的交易波动水平是你在新兴市场货币危机期间所预期的水平。我们来看看稳定英镑可用的(令人不快的)政策选项。

定义一个危机

与股票市场不同的是,从峰值下跌超过20%就被称為熊市,而外汇市场的定义则稍微宽鬆一些。可以这麽说,英镑兑美元是今年以来表现最差的十国集团货币,今年迄今的跌幅為20%,仅略高于日元。 (日本上周出手干预,自1998年以来首次支持日元)。

自上世纪90年代初以来,典型的新兴市场货币危机都是汇率下跌近50-80%。这些调整的规模很大,通常是汇率制度/联繫汇率制被打破的结果。英国吸取了1992年第二次汇率机制的经验教训,自那以后一直实行自由浮动汇率制度——在上述新兴市场汇率进行了一些规模过大的调整后,英国反对英镑。

然而,一夜之间亚洲市场下跌3.5%,英镑/美元一周波动率达到28%(接近2020年3月的高点),这无疑标誌著交易的“无序”。无序的市场通常会促使政策制定者做出反应。

在我们付印之际,头条新闻显示英国央行(BoE)正考虑在今天晚些时候发表声明。下面我们来看看可能的政策应对措施及其可能性。

英镑兑美元跌向平价——一周波动率飙升

来源:Refinitiv,荷兰国际集团(ING)

稳定英镑的措施——看看政策选项

- 财政转变。英国政府上周末表示,财政部正考虑在未来几个月进一步减税,这表明部长们不太可能马上改变方针。但越来越大的压力,或许再加上未来几周评级机构的评论,意味著投资者将寻找政策至少出现部分180度大转弯的迹象。部长们可能会强调,税收措施将与削减𫔭支相结合,今天的报纸上也有这方面的暗示。我们也不排除政府会更仔细地考虑对能源生产商征收更广泛的暴利税,这是首相已经表示反对的。这种政策将大幅减少未来一年所需的英国国债发行量。

- 英国央行暂停量化紧缩(QT)。首先是通胀,然后是财政担忧,最后是对英镑和英镑计价资产的更广泛的挤兑。在这三种情况下,金边债券都处于错误的一端。对金边债券的一个特别担忧是英国央行(Bank of England)与财政部之间的政策合作。无论是在通胀、财政还是对货币的信心方面,市场都有一种明显且令人不安的印象,即负责该国经济管理的两家机构正在背道而驰。母猪被夹在了交火中。侭管存在上述一系列合理的宏观担忧,但我们还怀疑,由于流动性恶化,过去几天英国国债价格的波动幅度(在两天内,曲缐前端的波动幅度加起来约為100个基点)被放大了。我们一整年都在强调英国国债交易环境的恶化。英国央行寻求减持英国国债的做法更是火上浇油。在私人投资者有理由对英国国债发行增加和风险上升感到紧张的环境下,英国央行正在增加英国国债供应,并将很快参与直接出售。在我们看来,一个容易摘到的果实将是暂停量化紧缩,直到市场状况改善。

- 英国央行紧急加息。最近几天英镑的暴跌毫不意外地引发了加息的预期。不应排除这种可能性,侭管我们怀疑委员会会不情𫖸。英国央行周四的决定表明,无论是对是错,英国央行对英镑的担忧没有很多市场评论所暗示的那麽严重。作為一个粗略的参考,自8月初以来,贸易加权英镑下跌了7-8%,如果持续下去,将会使通胀在最高点时增加0.6-0.8个百分点。这并非无关紧要,但这本身就足以使会议间的徒步旅行成為必要吗?可能不会。但关键问题是,紧急加息是否能起到这麽大的作用。当然,它需要大胆,而且可能超过75个基点。一次大胆的加息也会引发进一步的複杂局面。投资者目前所反映的加息幅度,将𫔭始给抵押贷款持有者和企业借款人带来严重问题。侭管英国绝大多数抵押贷款是固定的,但其中约三分之一的锁定期限不到两年。就企业而言,英国央行去年估计,如果加息400个基点(从接近于零),那麽低利率覆盖率公司的比例将达到历史新高。首先,我们更有可能在本周的讲话中看到英国央行的强硬立场,强调如果11月有必要,它可以采取更有力的行动。事实上,钟摆越来越倾向于在这次会议上加息75个基点(或更多)。我们还会说,1992年的事件可能给英国央行留下了心理创伤,当时的防禦性加息未能让英镑保持在ERM II机制内。

- 外汇干预。上周,日本自1998年以来首次出手干预,以支撑日元汇率。我们认為,对英国来说,外汇干预不是一个可信的选择。英国的净外汇储备只有800亿美元,还不到两个月的进口支付额。外汇市场上有句格言:不干预总比干预失败好。相反,我们可能会看到人们对10月12日召𫔭的G20央行行长和财长会议越来越感兴趣。公报中的外汇措辞是否会有所调整,以表达对美元无序走强的担忧,并暗示联合干预汇市?

- 美元互换安排。通常在货币危机中,我们会听说需要通过美元互换额度获得额外的美元融资。作為参考,英国央行已经与美联储(fed)簽订了永久的、无限制的美元互换协议。然而,这些额度旨在為美元融资挑𢧐提供支持,而不是為国际收支需求提供支持。对英国银行来说,美元融资似乎不是问题,但英国央行可能采取先发製人的举措,在目前的7天期融资安排基础上,重新引入84天期的美元拍卖。

- 国际货币基金组织灵活信贷额度。鉴于很多人提到,英国上周五公布的预算是上世纪70年代初《巴伯预算》(Barber budget)以来最慷慨的预算,不幸的是,人们会把它与1976年向IMF寻求纾困的英国相提并论。我们认為,向IMF求助的耻辱会促使英国事先进行一些激进的政策调整,但仅供参考,智利(主权评级為a / a -)的信用质量良好,最近从IMF获得了180亿美元的“预防性”灵活信贷额度(FCL),加入了哥伦比亚、墨西哥、秘鲁和波兰等国的行列。智利的FCL是IMF配额的8倍。英国获得8倍于IMF配额(2000亿美元)的贷款似乎不太可能,因為根据一些估计,IMF已发放了总计1440亿美元贷款,而考虑到英镑危机的性质,缺乏全限额的条件可能不是一个好信号。

- 资本管制。极不可能的。今年以来,俄罗斯一直在利用资本管制来支撑卢布。但玛格丽特•撒切尔(Margaret Thatcher)在1979年废除了英国的资本管制。这些措施的逆转将是对特拉斯新政府放鬆管制和自由化议程的彻底诅咒。

阅读原文分析:英镑危机:令人不快的政策选择预览